一、产业盈利要素重构,格局或将再次重塑

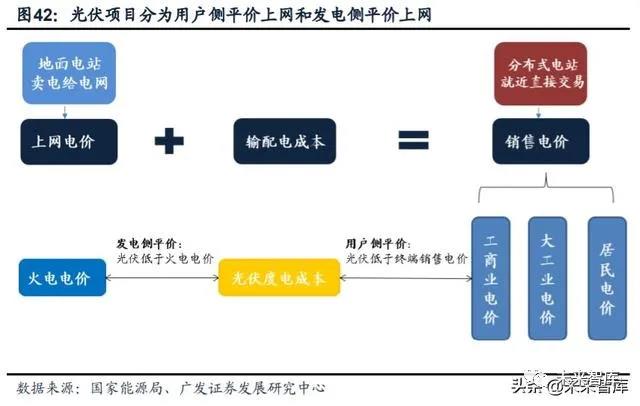

中国光伏行业经历了固定标杆上网电价时期、竞价时期以及目前正在向平价迈进的过渡阶段,补贴支持政策在行业发展早期对促进装机需求及提升制造企业盈利具有显著推动作用,中国光伏企业在政策支持、技术进步以及产能扩张的带动下, 产业规模迅速扩大,各环节成本优势越加明显,确立了全球竞争力与领先地位。2018 年以后,在光伏装机成本不断下降的过程中,补贴政策也加速退坡,制造企业的盈利影响因素由政策主导向技术主导转变,市场竞争格局因单晶占比提升、PERC技术快速普及以及龙头企业产能扩张而改变,市场份额逐渐向单晶领域以及具有成本、技术优势的先进产能集中,隆基股份、中环股份、通威股份等把握单晶发展趋势以及具有技术、成本优势的企业在此过程中获得了长足发展,市占率显著提升,成长成为行业新龙头。

根据政策规划,“十四五”初期,我国光伏行业补贴将退出,行业将实现平价上 网。随着补贴政策取消,光伏产业链盈利构成要素将从“政策+资本+技术”转变为 “资本+技术”;同时由于技术迭代通常伴随新的资本投入增加,且技术迭代降本对 终端售价绝对金额的边际影响大幅减弱,因此在政策补贴完全退出后,产业链硅料、 硅片、电池片、组件各环节回报占比将逐步趋近于资本投入占比,我们认为在此过 程中行业格局将发生重塑。

此外,要实现平价上网这一目标,行业需要继续推进降本增效,推动产业链价格下降。光伏制造企业通过选择“一体化”发展,或者在专业化领域布局新技术来实现降本,进而推动行业竞争格局发生变化。

(一)2014-2017 年标杆电价时代,政策推动中国光伏产业发展

复盘光伏产业发展历程,政策扶持奠定中国光伏产业的全球优势。2018年以前,国家对光伏发电执行高于燃煤标杆上网电价的固定电价收购政策,通过电价补贴促进光伏装机需求。光伏系统成本随着装机规模增长而不断下降,在保障项目获得合理收益率水平下,我国光伏固定上网电价也随之不断退坡。这一阶段的光伏标杆上网电价政策在缩小光伏发电与传统能源发电成本差距的同时,也扩大了中国光伏产业的发展规模和成本优势,塑造了中国光伏产业的全球竞争力。

1.固定上网电价政策促进装机需求增长,提升制造企业盈利

2018年以前,光伏发电执行固定上网电价政策,标杆电价逐渐退坡。2013年国家发改委出台政策,将全国太阳能资源区分为I、II、III三类,相应制定光伏的标杆上网电价,规定2014年1月1日后并网项目的标杆电价分别为0.90、0.95、1元/kWh, 另外对分布式发电度电补贴为0.42元/千瓦时(含税) 。补贴政策在2016、2017年退坡, 规定2016年6月30日后,光伏标杆上网电价下调至0.80、0.88、0.98元/kWh,2017 年6月30日后,光伏标杆上网电价下调至0.65、0.75、0.85元/kWh。

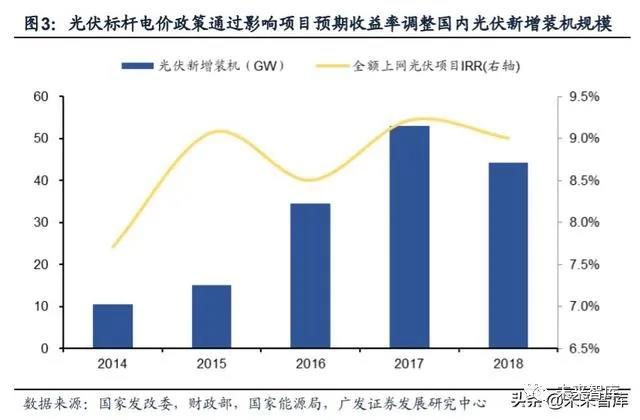

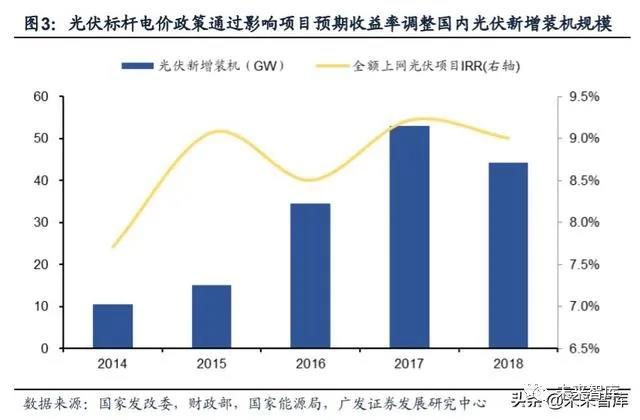

2014-2017年,光伏系统成本显著下降,标杆电价政策通过调整项目的预期收益 率水平来影响光伏新增装机规模。决定光伏电站收益端的光伏标杆上网电价不断退坡的同时,光伏装机的系统成本也显著下降。2014年我国地面电站系统成本8元/W, 2017年降至6.75元/W,2014-2017年光伏系统成本年均降幅5.5%。按照20年的固定 上网电价,自有资金比例30%,项目运行25年,折旧15年,残值5%,首年光衰2%, 之后线性衰减0.65%,我们通过测算得到2014-2017年国内第III类资源区地面光伏电站项目的内部收益率分别为7.71%、9.07%、8.50%、9.22%。2014-2017年国内光 伏新增装机分别为10.6GW、15.13GW、34.54GW、53.06GW,同比增速分别为-3.2%、 42.74%、128.29%、53.26%。

政策补贴光伏产品价格,提升制造企业盈利。2014-2017年光伏组件价格分别为 3.9元、3.8元、3.3元、2.9元/W,若假设光伏补贴全部退出,要使III资源区全额上网光伏项目获得与有补贴情况下同样的项目收益率水平,则要求2014-2017年光伏装机系统成本分别下降至7.66、7.33、7.02、6.52元/W,对应组件价格分别为3.74、 3.67、3.17、2.80元/W,因此,光伏固定标杆上网电价政策带来的组件价格加成分 别为0.16、0.13、0.13、0.1元/W,对光伏组件整体毛利的贡献比例分别达到14.2%、 9.3%、9.4%、8.1%。

2.光伏产业确立全球竞争优势,龙头公司全球市占显著提高

我国光伏产业快速发展,2017年各环节产业规模占全球比重均超过50%,确立 全球竞争优势。根据BP数据,全球光伏新增装机从2014年的37.96GW增至2017年 94.01GW,年均增速35%,中国光伏新增装机从2014年的10.64GW提升至2017年的 53.01GW,年均复合增速70.8%,新增装机全球占比从2014年的28%提升至2017年 的56.4%。光伏应用市场快速发展带动下,我国光伏产业链各环节生产规模持续增长。2017年我国多晶硅产能27.7万吨,产量24.2万吨,全球占比54.8%,连续七年位居全 球首位;硅片产能105GW,产量92GW,全球占比87%;电池片产能82.8GW,产量 72GW,全球占比69%;组件产能105.4GW,产量75GW,全球占比71%。由此,2017 年我国光伏各环节产业规模占全球比重均超过50%,确立了全球竞争优势。

市场集中度提升,龙头公司全球市场份额不断提高。根据CPIA,2017年我国硅料产量前10家企业的全球市场占有率达到46.8%,相比2014年提升7.1个百分点,硅料龙头保利协鑫产能市占率13.6%,仅次于全球龙头瓦克及OCI,排名第三。我国硅片、电池片、组件产量前5企业的全球市占率分别为48.5%、27.3%、35.8%,市场份 额相比2014年分别提升4.7、0.7、7.2个百分点。硅片龙头保利协鑫市占率18.1%, 全球第一,隆基股份以11.8%的市占率排名第二;电池片产量前三的是天合光能、晶 澳科技和韩华,市占率分别为7.1%、6.2%、5.2%;组件环节,晶科、天合、晶澳分 别以9.2%、8.6%和7.1%的市占率占据前三名位置。

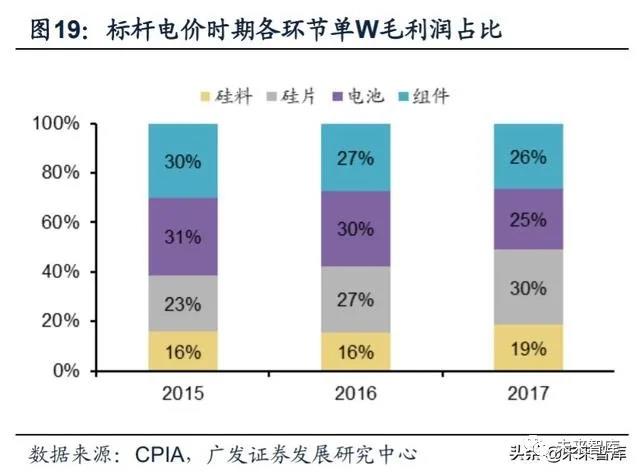

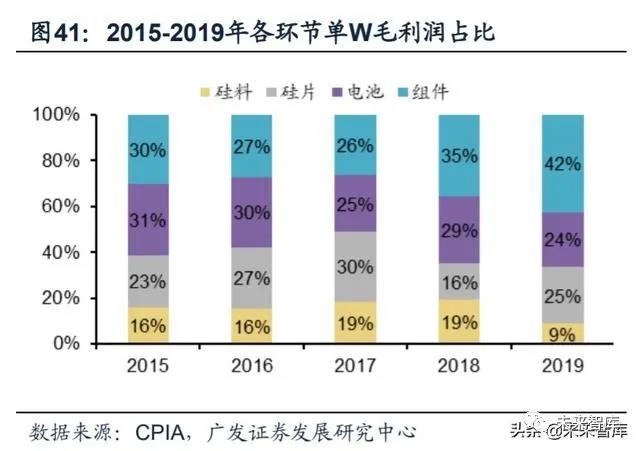

3.政策影响逐步减弱,产业链价值分配向投资强度回归

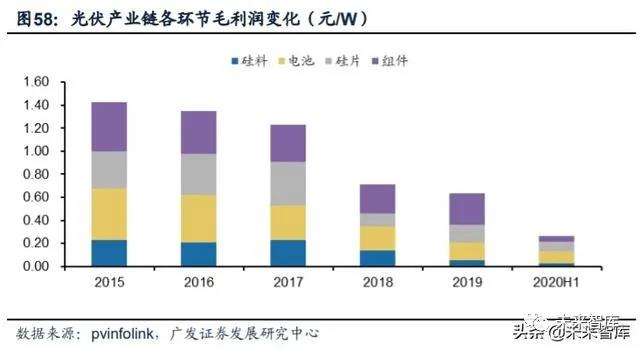

上游(硅料+硅片)盈利占比回归,下游(电池+组件)超额回报消失。受益补贴政策推动需求快速增长,2015-2017年终端组件环节始终享受8-16pct的超额毛利 (毛利占比-投资占比),带动初期产业链下游环节超额回报显著。2015-2017年随 着补贴不断退坡,各环节的盈利占比逐渐向固定资产投资强度占比回归,下游组件+ 电池环节从2015年的61%降至2017年的51%,超额回报消失;同期上游硅料+硅片 环节从39%提升至49%,向投资强度占比回归。

(二)2018 年 531 后进入竞价时代,技术主导产业变革

1.行业开启竞争性配置新阶段,加速迈向平价上网

2018年补贴政策骤降,为开启竞价做好铺垫。2017年金刚线切割和连续拉晶等技术使得单晶硅片成本大幅下降,电池和组价效率持续提升进一步压缩光伏装机成本,收益率驱动2017年国内光伏装机创出历史新高。装机量大幅增长也带来较大的财政补贴资金压力,2018年国内光伏标杆电价连续2次下调,补贴政策加速退出。发改委政策规定2018年1月1日后投运的光伏项目,光伏标杆上网电价下调至0.55、0.65、 0.75元/kWh,分布式光伏的度电补贴下调至0.37元/千瓦时。随后2018年5月31日, 三部委联合下发文件,将2018年6月1日及以后并网的三类区域上网电价进一步下调 至0.5、0.6、0.7元/kwh,分布式的度电补贴降至0.32元/kwh。

此外,在装机规模方面,“531”政策明确安排1000万千瓦左右规模用于支持分布式光伏项目,暂不安排各地普通电站建设规模,对于不需要中央财政补贴的光伏发电项目,地方可根据接网消纳条件和相关要求自行安排建设。政策出台,一方面是为了降低财政补贴压力,缓解消纳问题,同时也是为鼓励先进技术、高质量光伏发电项目快速推广应用,为下一阶段的竞价、平价上网做好铺垫。受到“限规模、 降补贴”影响,2018年我国光伏新增装机44.26GW,同比下降16.6%。

2019年开启光伏竞争性配置新阶段。2019年5月30日,国家能源局制定了以竞 价上网方式确定光伏项目补贴强度以及装机规模的总体工作思路,规定了30亿的光伏补贴总规模,其中户用项目补贴7.5亿元,普通光伏电站、工商业分布式以及国家组织实施的专项工程和示范项目,补贴总额不超过22.5亿元。发改委将集中式光伏电站标杆上网电价改为指导价,新增集中式光伏电站上网电价通过市场竞争方式确定,但不得超过所在资源区指导价。2019年I~III类资源区光伏发电项目指导价分别确定为每千瓦时0.40元(含税,下同)、0.45元、0.55元,户用分布式光伏全发电量补贴标准调整为每千瓦时0.18元。由于项目建设时间、竞价申报经验不足等因素,2019年国内光伏新增装机30.1GW,同比下降32%。

2020年补贴总规模进一步压缩,平价上网加速推进。2020年能源局将新建光伏发电项目补贴预算总额度进一步压缩至15亿元,其中,竞价项目补贴总额10亿元, 户用项目5亿元。I~III类资源区新增集中式光伏电站指导价分别确定为每千瓦时0.35元(含税,下同)、0.4元、0.49元,户用分布式光伏全发电量补贴标准调整为每千瓦时0.08元。

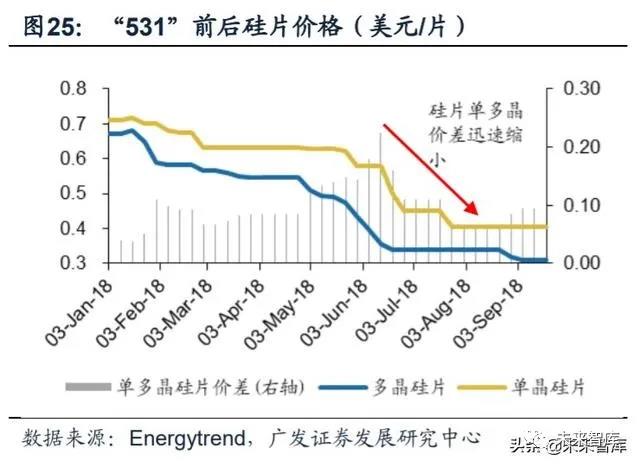

3.技术主导产业变革,重塑子环节竞争格局

单晶多产品价差大幅压缩,单晶产品经济性凸显。2018年“531”政策的影响叠 加需求的下滑使得光伏产业链价格出现了明显的下降。“531”政策出台之后两个月,硅料和电池片的价格下降幅度分别是25%和30%,电池片和组件下均超过了35%。单晶产品的单W盈利水平更高,相比多晶产品具有更大的价格下降空间,“531”政 策出台后,单晶硅片降价幅度更大,单多晶硅片之间的价差从0.225美元/片,最低拉低到0.065美元/片,单多晶硅片的价差明显降低;单多晶电池片价差从0.056元/W,最低拉低至0.004美元/W,单晶电池几乎与多晶电池同价;单多晶组件价差从0.086 美元/W,最低拉低至0.008美元/W,单多晶组件几乎同价。在硅片、电池、组件各环 节单多晶产品价差大幅压缩情况下,单晶产品的经济性越加凸显。

PERC电池技术助力单晶逆袭,重塑各环节竞争格局。PERC电池相对传统BSF电池具有更高的转化效率,与单晶硅片相结合形成的高效单晶PERC电池及组件可实现对光伏单W装机成本的进一步摊薄。2017年PERC电池技术市场渗透率只有 15%,2018年提升至33.5%,2019年进一步提升至65%。PERC电池技术成熟及普及应用,加速了单晶产品市场渗透率的提升,单晶占比从2017年的24.5%提升至2018年的45%,2019年单晶市场占有率达到65%,彻底超越多晶占据绝对统治地位;单晶高效产品市占率提升,行业降本增效加速推进,重塑子环节竞争格局。

硅料环节,国内龙头企业乘势而上,扩产带动市占率提升。保利协鑫、永祥股份、新特、大全新能源、东方希望等企业2019年硅料产能分别达到11.8、8、7.2、7和4万吨,分别在2017年基础上增加4.4、6.0、3.6、5.0、2.5万吨,在全球硅料环节的市占率分别达到18.1%、12.3%、11.0%、10.7%、6.1%,相比2017年市占率分别提升4.5、8.6、4.4、7.1、3.4个百分点。保利协鑫跃居全球市占率第一的硅料企业, 四川永祥、新特、大全新能源分别取代德国瓦克、韩国OCI、美国Hemlock成为全球 排名2-4位的硅料企业。2019年全球前5家硅料企业市占率61.3%,相比2017年提升 10.3个百分点。

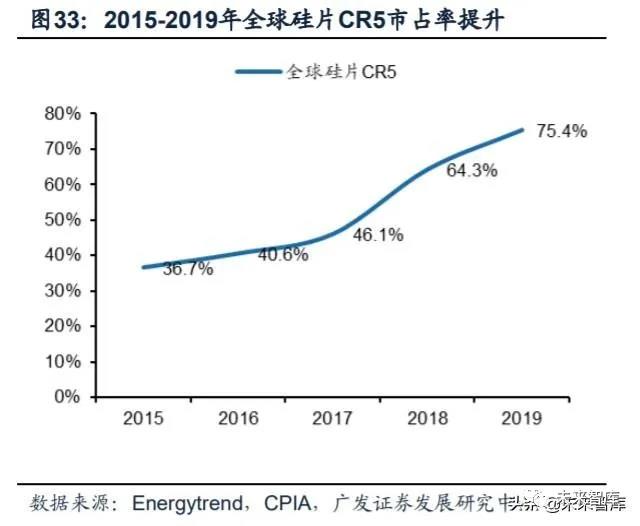

硅片环节,单晶确立绝对优势,隆基&中环市占提升明显。随着单晶在下游应用领域渗透率不断提升,并在2019年实现对多晶份额的超越,上游硅片环节市场竞争格局也发生显著变化。致力于推广单晶硅片应用的隆基股份、中环股份2019年市场占有率分别达到24.3%和17.8%,相比2017年市场份额分别提升12.5和11.3个百分点,成为全球硅片领域市占率第一和第三的企业。保利协鑫以铸锭单晶硅片获得18.9% 的全球市占率,为全球第二大硅片供应商。2019年全球前5家硅片企业市占率75.4%, 相比2017年提升29.3个百分点,行业集中度上升明显。

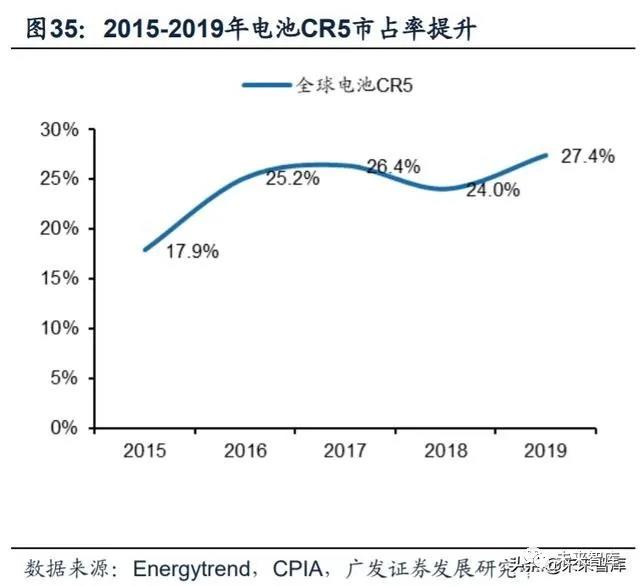

电池片环节,市场仍较分散,独立第三方电池企业崛起。2017年全球市占率前 4位的电池企业为天合、晶澳、韩华和阿特斯,电池产能主要为自己组件产能做配套,独立第三方通威股份全球电池产能市场份额不到5%。随着下游组件需求增长及产能扩张,组件企业外购电池需求大幅增加,通威股份、爱旭股份凭借成本优势、技术优 势获得长足发展,产能规模持续增加,2019年通威股份电池出货13.4GW,全球市占率达到10.1%,成为全球最大的光伏电池生产商。爱旭股份电池出货量达到6.79GW, 以5.1%的全球市占率排名第二。2019年电池环节的市场集中度有所提升,前5家企 业市占率27.4%,相比2017年提升1个百分点,但与上游硅片、硅料环节相比,电池 环节市场竞争格局仍较为分散。

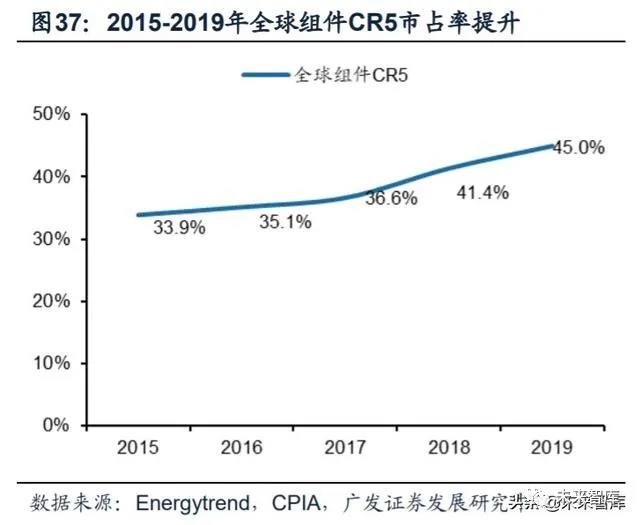

组件环节,格局分散,市场向头部企业集中趋势明显。由于光伏新增装机需求遍布世界各地,组件环节直接面对分散的终端需求,因此组件市场的竞争格局也较为分散。2019年晶科、晶澳、天合仍为全球前三大组件供应商,市占率分别为12.2%、 9.3%、8.6%,较2017年分别提升3、2.2、0个百分点。隆基股份把握住单晶渗透率 快速提升的行业发展趋势,通过大力推广单晶组件,市占率相比2017年提升3.4个百 分点,超越阿特斯和韩华,成为全球第4大组件供应商。2019年全球前5大组件企业 市占率合计45%,相比2017年提升8.3个百分点,市场向龙头企业集中的趋势越加明 显。

4. 降价引爆海外需求,中国光伏全球竞争力巩固

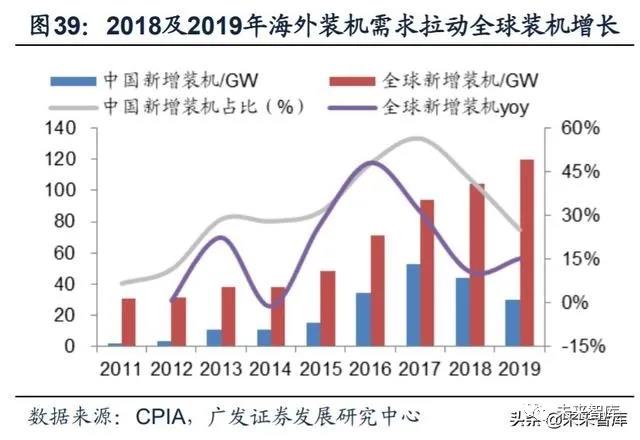

产业链降价引爆海外需求,全球新增装机稳步增长。2018“531”政策出台后, 光伏标杆电价下调及行业需求减少导致产业链价格大幅下降,截至2018年三季度末,硅料、单晶硅片、多晶硅片、单晶电池片、多晶电池片、单晶组件、多晶组件价格相 比年初分别下降40%、43%、58%、42%、53%、30%、33%,产业链价格大幅下滑 带动装机系统成本降低,收益率提升刺激海外装机需求快速增长;2018年-2019年海外装机量分别为60GW和90GW,同比分别增长46%和50%。在海外光伏新增装机快速增长带动下,2018年全球实现光伏新增装机104.1GW,同比+2.1%。2019年光伏产业链降价驱动海外新增装机达到90GW左右,助力全球光伏新增装机实现120GW水平,同比+15.3%。

海外市场提升终端话语权,组件毛利占比大幅提升。海外市场需求快速增长带动中国组件出口规模增加,2019年晶科、晶澳、天合、隆基、阿特斯及东方日升的海外组件出货占比分别达到82%、70%、74%、63%、92%、80%;同时海外订单一般提前1至2个季度锁定价格,且对在海外知名度较高的组件品牌给予一定溢价,因此具有更高的盈利水平。2019年我国光伏组件出口达到63.5GW,同比+62%,受益于此组件环节利润分配占比大幅提升,2019年组件以16%的固定资产投入获得了产业链42%的毛利润,相比2017年提升16个百分点,达到2015年以来的最高水平。

中国光伏全球竞争力巩固。2018、2019年,中国光伏企业通过新产能扩张,推广高效产品应用以及降低硅料生产的综合电耗及其他能源和原材料消耗,增加硅片生产的投料量,进一步推进硅片薄片化、大尺寸化,普及PERC高效电池技术及组件技术等方式,实现了光伏行业的大规模降本增效和全球市场份额大幅提升。2019年我国硅料、硅片、电池和组件产量分别达到34.3万吨、135GW、110GW和100GW,全球占比分别达到 66.9%、97.8%、82.7%、76.9%,较2017年末分别提升 12.1\14.9\17.5\4.9个pct;中国光伏产业凭借这一轮技术创新完成了由大到强的转变, 相关单晶产品链企业一举确立全球龙头地位。